資産形成(お金を増やす)の道のりについて

自己投資とその他投資、どちらが合理的?

初心者おすすめの資産運用方法とは?

お金がザクザク貯まる家賃戦略について

持ち家と賃貸はどちらがいいの?

![]() とも

とも

これらの疑問にお答えするために、橘玲さん(作家)の2017年8月出版「新版 お金持ちになれる黄金の羽根の拾い方 知的人生設計のすすめ」を元に巷に溢れる表面的なテクニックではなく、非常に本質的なことを綴りました。

この本はかなりアカデミックな内容のため、咀嚼するのに大変苦労しますが、この記事で世界一わかりやすく解説しています。

結論からいうと下記5点です▼

【収入】好きなこと戦略

【支出】ミニマリスト戦略

【資産運用】AIロボ自動化戦略

【時間】自己投資フルコミット戦略

【家賃】パラサイトor東京郊外戦略

あなたも正しい資産運用の知識を身に付けることで、お金に困らない自由な人生を手に入れましょう!

あなたが資産運用すべき1つの理由

まず1番最初にあなたに伝えたいことがあります。それは▼

フランスの経済学者ピケティがあらゆる書物を読み、歴史的なデータに基づいて導き出した資産増大の法則は「r(資本収益率)>g(経済成長率)」でした。

詳しくは大ベストセラー本「21世紀の資本」に記載されていますが、要は労働所得よりも資産から所得の方が大きいということでした。

つまり、お金持ちがよりお金持ちになるのが、資本主義社会の法則であり、資本主義は格差社会にならざるえない構造なのです。

ということで、お金持ちになる方法は▼

資産形成(経済的な土台)=(収入−支出)+(資産×運用利回り)

というとてもシンプルな方程式で表せます。

だから、巷に溢れるお金稼ぎ系の情報は全て、下記3つに集約されるのです▼

お金を増やす3つのポイント【生き方・働き方】

- 収入を増やすノウハウ

- 支出を減らすノウハウ

- 資産運用指南本

極端な話ですが、田舎の三畳一間のボロアパートで質素に暮らし、1日16時間休みなしで働くことで、誰でもある程度の資産を形成できるということです。

つまり、この3つのポイントに則り、経済合理的な人たちを中心に支持されている生き方と働き方が、下記になります▼

- 【支出を減らす】生き方:ミニマリスト

- 【収入を増やす】働き方:好きなことを仕事にする

したがって、僕もミニマリストという生き方と、好きなことを仕事にするという働き方で資産形成を実践しています▼

資産運用を始めるタイミングとは?【100万円】

収入を増やし、支出を減らしたら、資産が形成できます。

資産がある程度ないと運用しても利益が少ないので、「資産が1000万以上貯まるまでは資産運用はしない方がいい」とされています。

しかし、橘玲氏は「投資をするに値する理由がある」と断言します▼

老後、人的資本(労働力)による収入が0になったときに、それまで全く金融市場の知識を持っていなければ、複雑な金融市場相手に資産を守ることは困難だろう

僕もこうした理由から、金融市場の理解、資産運用の勉強のためにも、100万円という資産から、運用を始めるようになりました。

その結果、膨大な時間とお金を失くしてしまいました。。。

投資に興味ある方は、まずはしっかり投資の性質について学ぶことをおすすめします。

ちゃんと投資スクールに入学し、勉強すれば入学費用は簡単に元が取れると思うからです。今年入学しようと思うので、受講次第、体験レポートを綴りたいと思います。

ちなみに入学するスクールは「ファイナンシャルアカデミー」です。

投資スクールで1番有名で、4時間の無料体験講座「お金の教養講座」は毎月3000人が参加するほどです▼

そこまでガッツリの投資を考えていない方は、後述するAIロボアドバイザーが初心者にはおすすめという結論に至りました。

そして、橘玲氏は初期の資産運用において下記のようにも述べています▼

自己投資と他者投資(株式、不動産、仮想通貨、FX)はどちらがいい?

アメリカ人の学生が、借金をしてまでMBAや博士号を取得するのは、それによって、能力の如何にかかわらず給与が上がるからです。日本企業でもいずれ、こうしたキャリアシステムによる人事考課が定着してくるでしょう。

資産運用の初期においては、金融資産に投資するよりも、人的資本(自分の労働力)に投資した方が合理的です。

なぜなら、他人はあたなのために働いてくれませんが、あなたはあなた自身のために真剣に働くだろうからです。

一般的な投資とは、株式、不動産、仮想通貨、FXなどの金融商品の購入に充てることです。

したがって、資産が少ないうちは自分の仕事にフルコミットした方が、よっぽどお金を増やすことができるわけです。

つまり、一般的な投資とは▼

投資した先の他者(経営者、労働者、関係者、国民)がお金を増やしてくれることを期待することです。

そのため、投資するとしたら、他者へ投資しているという感覚を持つことが大切になります。

おすすめの資産運用方法とは?AIロボアドバイザー【初心者】

とはいえ今の時代には、最適な資産運用プランを膨大なビックデータからロボアドバイザーが提示してくれる「ウェルスナビ」というサービスがあります。

【お金】AIロボ運用【時間】仕事にフルコミット

したがって、資産運用はロボアドバイザーに任せておいて、自分は仕事やスキル向上にフルコミットすることが、多くの人にとっての最適解でしょう。

無料で最適な資産運用プランをシミュレーション

このように、ビックデータを活用して、煩雑な投資戦略を全てAIロボアドバイザーが最適な投資取引を実行してくれます。

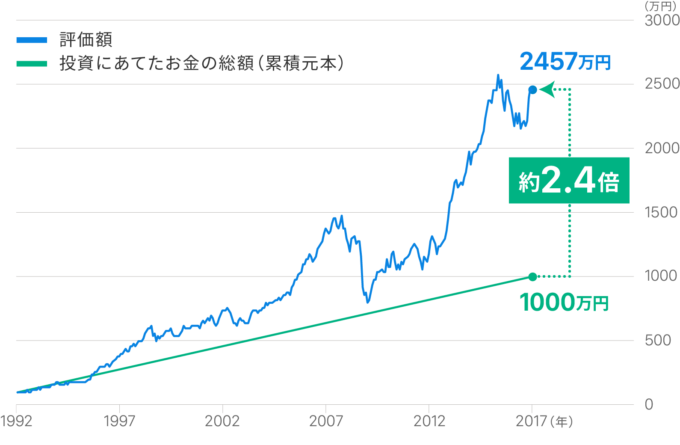

そのため、ただ銀行に貯金するのと違い、25年で2.4倍にも資産が増えてしまうのです▼

自己投資より簡単にお金を増やす方法【実家暮らし】

最後に、自己投資よりも簡単にお金を増やす方法について紹介します▼

父親をパトロン、母親を家政婦【パラサイトシングル戦略】

自分に投資するとよくいわれますが、その投資の大半はムダになっているという現実もあります。

サラリーマンとして出世したり、ビジネスを立ち上げて成功したり、そういう理想像だけを追い求めても成功の果実を手にできるひとは限られています。

では、人的資本に投資しても思うような成果を挙げられない私たち凡人は、どうすればいいのでしょうか?実はここにもちゃんと解決策があります。それは、支出を減らすということです。(中略)

金持ちはケチだとよくいわれますが、これは論理が逆で、ケチだからこそ金持ちになれたのです。

パラサイト・シングルと呼ばれる、卒業後も親と同居している人達は若年未婚者層(20~34歳)は「45.8%」もいるといわれています。

参考

親と同居の未婚者の最近の状況(2016 年) 総務省統計局

彼らは社会人にも関わらず、自立していないと避難されがちですが、経済合理的に考えたら「好手」です。

それは実家ぐらしの20代女性のインスタグラムをみれば理解できます。彼女たちは毎週のように美味しいものを食べたり、旅行にいったり、とても優雅な生活をしていますよね。

このようなある意味で優雅な生活は、一人暮らしでも安い家に引っ越せば解決できます▼

実は家賃が安い東京郊外【生活費問題】

人口減と都心回帰で東京郊外は空室が増え、家賃が下落しています。八王子や青海の駅からバスで10分ほどのところなら、2LDKの小奇麗なアパートで家賃は月5万円程度です。

交通の便は確かによくありませんが、コンビニやスーパー、ファミリーレストランはあるし、最近ではネット通販でなんでも買えます。医療施設も充実しており、なんといってもすべてが日本語だけで足りるのが魅力です。

90年代の金融危機の頃は「アジアに移住して豊かな年金生活」が流行しましたが、いまではタイより日本の方がずっと生活コストが安くなりました。

農業をやりたいのなら別ですが、家計の節約のために田舎暮らしをする必要もありません。限られた年金を有効に使うなら、東京(や他の大都市)の郊外を目指すべきです。

さて、支出の中で一番大きい出費が固定費です。

この支出を減らすために、海外への移住を試みる人が若者を中心に増えてきているように感じるのですが、現実としては難しい選択のようですね。周囲をみてみても、すぐに日本に戻ってきています。

それよりも、橘玲氏も仰る通り、東京など大都市の郊外の方がよっぽど現実的な選択肢だと思います。

例えば、僕の友人は「八王子」という東京で一番人口が多い街に住んでいますが、家賃2万円代といいます。調べたら、そんな物件がゴロゴロありました▼

このように海外に行かなくても人口減少社会の日本では、十分に低支出で暮らせていける環境が整っているのです。

ベンチャー企業の採用戦略【おまけ】

またベンチャー企業が億万長者になる機会を社員に与える理由について「それ以外に社員を惹きつける魅力がないから」という考察も面白かったので紹介していおきます▼

創業したばかりの会社は、社員に給料を払う前に、設備投資や研究開発費に多額の資金を投入しなくてなりません。そのためには、数少ない社員に低賃金で長時間労働を強いることになります。そのうえ、事業が成功する保証はありませんから、会社が倒産してしまえばそれで終わりです。

大手企業と比べてはるかに見劣りするこうした条件でも優秀な人材を確保するために考えつかれた魔法の杖がストックオプションで、要は宝くじの一種です。

僕は以前、「スキャンマン」という派遣型スキャン代行業の創業前の超ベンチャー企業に、創業メンバー3人のあとのメンバーとして高校時代の同級生と一緒にジョインしたことがあります。

創業メンバーのあとのジョインですので、時給1000円のアルバイトとして勤めていたに過ぎないのですが、創業メンバーの3人にはストックオプションの権利付与されていました。

そのため、月給10~15万円の役員報酬で一生懸命働いていたのです。

もし自分にもストックオプションが付与されていたら、今とは違うキャリアを歩んでいたかもしれません。

持ち家と賃貸のメリット・デメリットを比較【不動産投資】

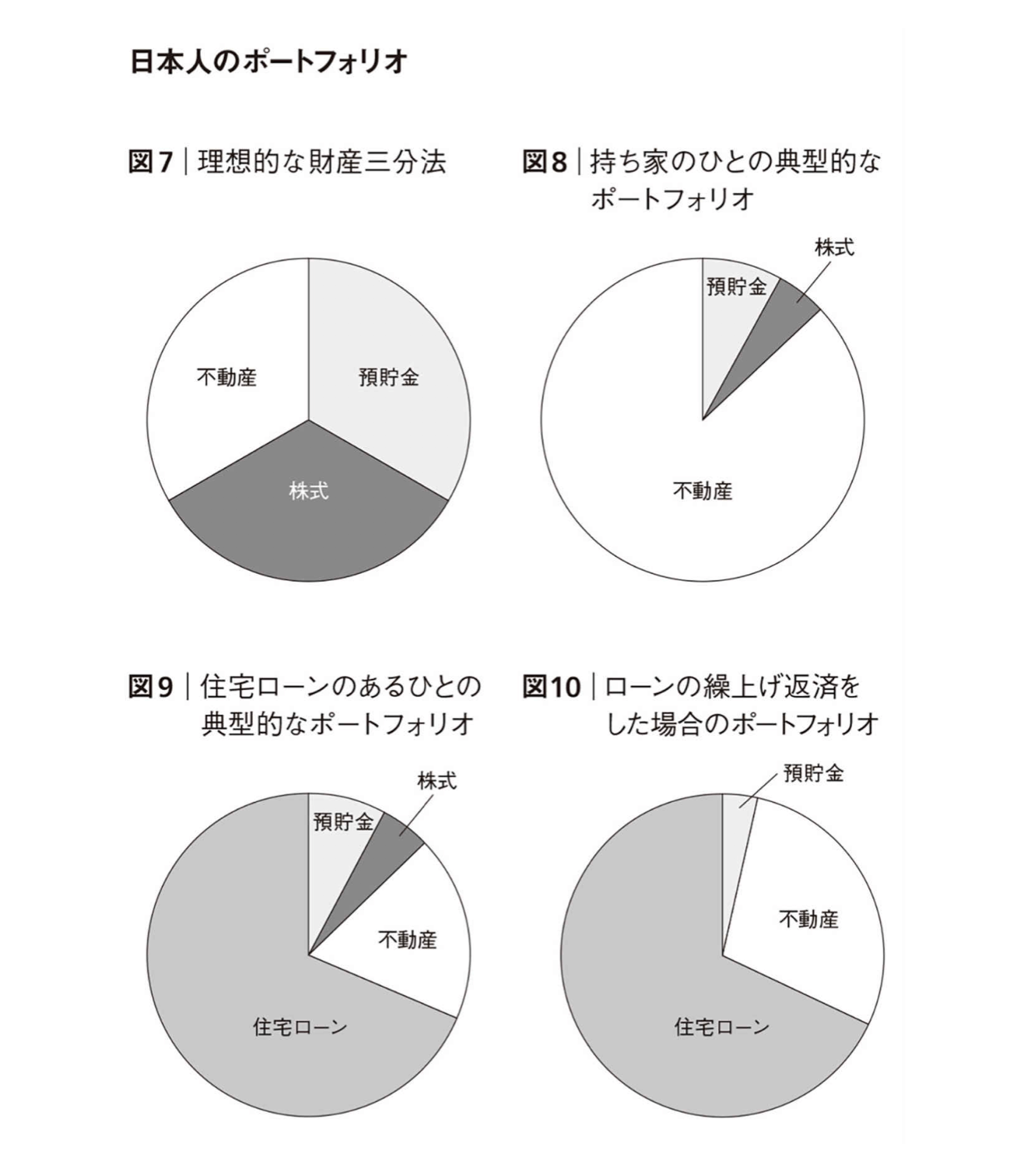

一般的に資産運用は「財産3分法」といって、以下のポートフォリオが最適だといわれています▼

- 貯金(国債):33%

- 不動産:33%

- 株:33%

しかし、住宅ローンを利用したマイホームの購入は、下記のように不動産に集中しており、リスク大です▼

不動産への一極集中投資はリスク大【夢のマイホーム】

日本人のポートフォリオ

ローン金利が3%だとすれば、借金の返済によって3%で資産運用しているのと同じ効果が得られるので、多くの人は生活費を残して図10のように住宅ローンの返済に資金を充てます。

これによって、投資の大原則である「タマゴをひとつのカゴに盛るな」の真逆をやってしまうのです。

買う買わないは個人の価値観ですが、最近、私のまわりでは転職や子供の進学などを機に持ち家を売って賃貸になるケースが目立ちます。社会の流動化にともなって、同じ家にずっと住み続けるのではなく、ライフステージに合わせて転居していくのが主流になるのでは。 https://t.co/sR8yokEQ1h

— 橘 玲 (@ak_tch) 2018年10月11日

資産運用理論の大原則である「タマゴはひとつの籠に盛るな」に従うなら、全財産に借金までして特定の不動産を購入する「マイホーム」はリスクを極大化する最悪の投資戦略です。でも、投資理論の大好きな専門家は、ぜったいにこのことを言わないですね。 https://t.co/oOC93IJqTV

— 橘 玲 (@ak_tch) 2018年10月11日

縄張り意識【進化生物学】

橘玲氏は、そのようなリスクが高い資産運用法を人間が犯してしまう理由について、下記のように考察しています▼

マイホーム(持ち家)というのは、資産以前に「家族の夢」です。不動産が「夢」に変わるのは、家を買うと賃貸のときにはなかった満足感や安心感が得られるからです。

経済合理的に考えれば、家主から家を借りても(賃貸)、銀行からお金を借りても(住宅ローン)大きな違いはありません。(中略)

生き物は進化の過程のなかで「なわばりを守れ」という本能を埋め込まれてきました。古今東西、自分の城を持ち、そこに家族を住まわせることにヒトは深い喜びを感じるのです。

とても説得力のある見解ですね。

一世を風靡した「サラリーマン大家」戦略は、スルガ銀問題でかんぜんに破綻しました。これから全財産を失って自己破産するひとが相次ぐでしょう。この投資詐欺にお墨付きを与えた金融庁の責任も重大です。

— 橘 玲 (@ak_tch) 2018年10月11日

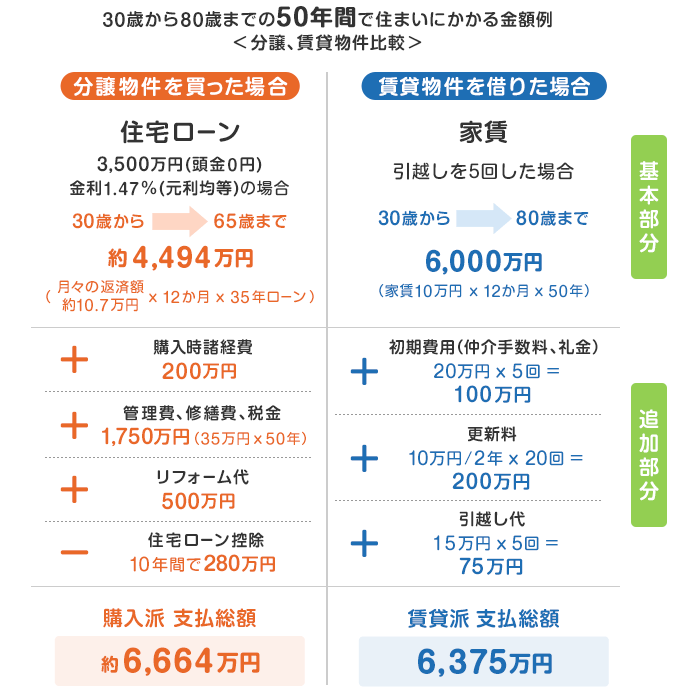

実際に賃貸と持ち家を比較した場合、実はそんなに差はありません▼

持ち家と賃貸に掛かる費用を比較【50年分の家賃】

出典:賃貸 or 購入 メリット・デメリットと年代別のポイントを徹底整理

マイホームを買おうかどうか悩んでいる方は、その前に新庄耕さんの『狭小邸宅』を読まれることをお勧めします。 https://t.co/ckJq3MQAtU 不動産営業マンがどのように素人の顧客を「洗脳」していくのかがよくわかります。

— 橘 玲 (@ak_tch) 2018年10月11日

おわりに

ということで、まとめると下記5点の戦略になりました▼

【収入】好きなこと戦略

【支出】ミニマリスト戦略

【資産運用】AIロボ自動化戦略

【時間】自己投資フルコミット戦略

【家賃】パラサイトor東京郊外戦略

僕は以上の戦略から、どこでも自由に働けるIT/WEBフリーランスという働き方とミニマリストという生き方を選択しています。

スキルは職業訓練校で学びました。皆さんも自由にお金に困らない生活をしたいなら、ぜひこの戦略をおすすめします。

とはいえ、スキルの習得は今だったら転職支援サービスを利用しますね。職業訓練校は転職支援のノウハウがないので、2社目もブラック企業に入社してしまったからです。

しかし、下記で紹介する無料でIT/web制作スキルが学べるサービスや、専門のエージェントを利用すれば問題ありません▼

僕の時代は、就職氷河期かつテクノロジーも今ほど発達していなかったので本当に苦労しました。

今は人手不足ということで、各社20代30代の若者には無料支援と、とても優しいです。

このように素晴らしいサービスの恩恵を享受して、皆さんにはどうか僕のように失敗しないでもらいたいと心から願います。

![]() とも

とも

お金に困らない人生戦略についてもっと詳しく知りたい方は、下記の記事に詳細をまとめてありますので、ご一読ください▼