法人と個人事業主の違いとは?

法人格を取得するメリットとは?

法人格を取得すると、どのくらいお金が増える?お金が貯まる?

法人格を取得した合理的な人生戦略とは?

![]() とも

とも

これらの疑問にお答えするために、橘玲さん(作家)の2017年8月出版「新版 お金持ちになれる黄金の羽根の拾い方 知的人生設計のすすめ」を元に巷に溢れる表面的なテクニックではなく、非常に本質的なことを綴りました。

この本はかなりアカデミックな内容のため、咀嚼するのに大変苦労しますが、この記事で世界一わかりやすく解説しています。

この記事の結論からいうと下記2点です▼

- 合法的な範囲で、できるだけ税金を払わない

- 合法的な範囲で、できるだけ多く再分配を受ける

これが合理的に人生を設計する2つの方法です。

お金を少しでも合法的に蓄えるために、橘玲氏が調査した内容(日本の税制度や公的融資制度)が、実体験を踏まえた上で詳しく紹介しています▼

あなたも正しい個人と法人の税務知識を身に付けることで、お金に困らない自由な人生を手に入れましょう!

法人格(一人社長)を取得するメリット2選

1番初めにあなたに伝えたいことことがあります。

それは「法人格」を取得するメリットです。

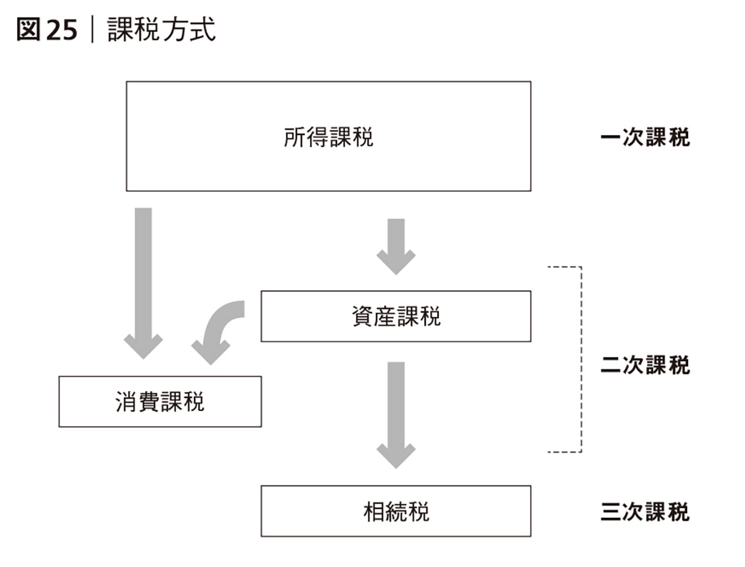

まず、課税される税金には3つの種類があります▼

3つの種類【税金】

- 【所得課税】一次課税

- 【消費課税、資産課税】二次課税

- 【相続税】三次課税

節税においては、所得課税を減らすのが大切です。

しかし、サラリーマンは効率化のために給与所得控除という名で自動的に必要経費が決まっています▼

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 | |

|---|---|---|

| 1,800,000円以下 | 収入金額×40% 650,000円に満たない場合には650,000円 | |

| 1,800,000円超 | 3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超 | 6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超 | 10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超 | 2,200,000円(上限) | |

一方で、自営業者はそのような便利な控除があるわけではないので、一生懸命に領収書を集めて経費として計上しなくてはいけません。

逆をいえば、経費として解釈できそうなものは全て経費にできるのです。

つまり所得課税を最適化することが大切になります▼

個人事業主と法人の消費【比較・違い】

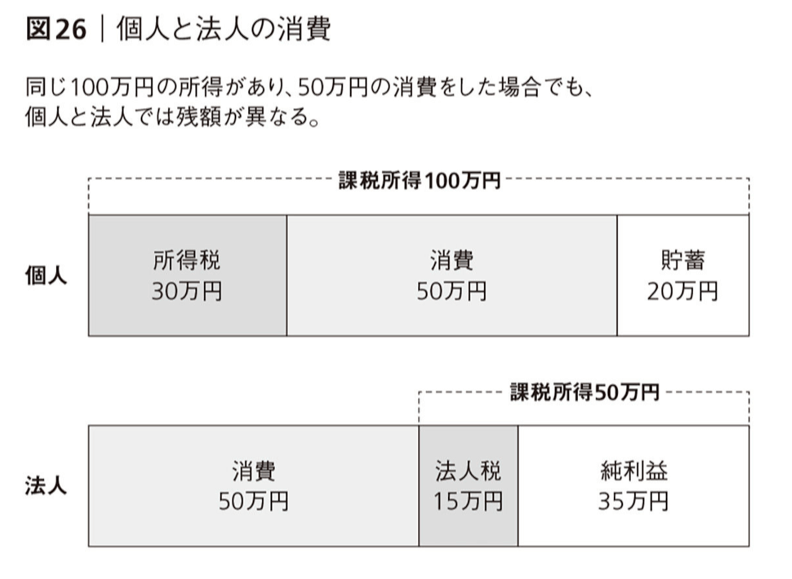

ここで面白いのが、個人と法人の消費の違いです▼

- 【個人】税引き後に消費

- 【法人】税引き前に消費

法人の消費は個人の消費と違い、全て経費になるので、税金が掛からないのです。

そのため、法人の6〜7割は赤字決算となるように消費を工夫しており、法人税を払わなくて済んでいるのです。

法人格(法人化、法人成り、マイクロ法人)に掛かる税金【最低7万円】

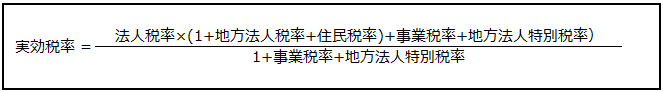

法人化すると税金が掛かると巷では騒がれていますが、よくよく見てみれば掛かる税金は2点のみです▼

- 【法人税(法人所得800万円以上)】15%(23.2%)

- 【法人住民税】12.9%(※平成31年10月1日以後 7%)+均等割7万円

- 【法人事業税(法人所得400万円未満・400万〜800万円未満・800万円以上)】3.4%・5.1%・6.7%(※平成31年10月1日以後 5%・7.3%・9.6%)

- 法定実効税率の計算式

出典:法人住民税の概要|総務省

出典:消費税率引上げ時期の変更に伴う 法人事業税・法人都民税に係る税率改正の施行日の変更について|東京都主税局

黒字決算なら税金が「30%程度」掛かりますが、法人の7割は赤字決算ですので、大半の会社は均等割の7万円しか払っていないのです。

さらに法人の経理も、会計や税務の基本的なことをちょっと勉強すれば、誰でも記帳や決算書も「MFクラウド」などのパソコンの会計サービスを利用すれば済むと橘玲氏はいいます。

記帳を自分でやれば月額3万円のコストが浮きますし、決算書類の作成なら10万円では浮きます。

決算書類は融資のときなどによく見られる箇所なので、そこだけ税理士さんに頼むのもいいかと思います。

【節税】合法的に税コストを下げる4つの方法

最強の節税方法は以下4点です▼

- 所得税の発生しない範囲で給与を決定する

- 所得税の発生しない範囲で家族を雇用する

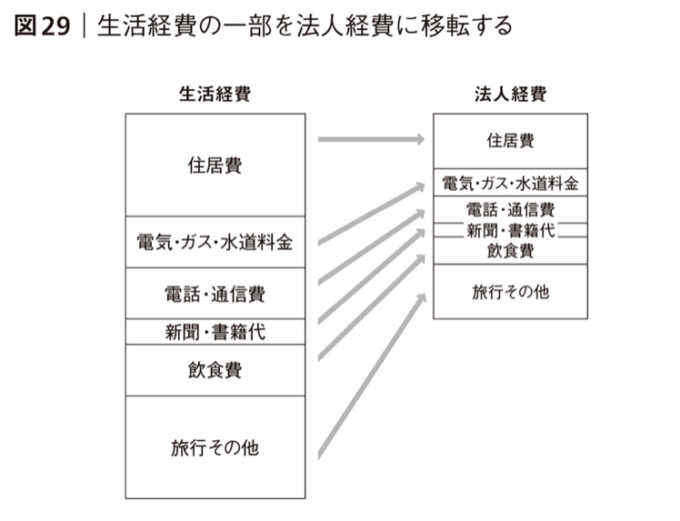

- 生活費を法人の経費に振替える

- 個人資産を法人名義で運用する

法人化すれば、月給は役員報酬として自分に支払うことで損金(経費)になります。

このとき、役員報酬を所得控除の範囲に抑えることで、税コストを最適化できます。

さらに妻を雇用することで、最大103万円201万円(基礎控除38万円+給与所得控除の最低額65万円)も節税できるのです。

2018年からは、配偶者控除の上限年収が150万円までは、満額38万円の控除が受けられるようになりました。

さらに配偶者特別控除(夫の所得が1220万円以下)なら上限年収201万円まで受けられるようになりました!

今までは配偶者控除は控除の年収103万円を超えると受けられなくなるため「103万円の壁」と言われていました。

しかし、サラリーマンにとってそれよりも重要な壁は、年収130万円を超えると社会保障の加入義務が発生する「130万円の壁」の方でしょう。

最強の住民税の支払い方法【ふるさと納税】

私たちは日本で給与所得を貰っている限り、住民税は10%です。

その住民税の一部をふるさと納税というカタチで納税すると、地方の特産物などが実質無料で貰えてしまいます。

例えば、Amazonギフト券などです▼

これはお得でしかない制度なので、絶対に活用しておくべき制度です。

おすすめの節税制度2選【小規模企業共済】【国民年金基金 or iDeCo】

小規模企業共済

- 【小規模企業共済(退職金共済)】月額最大7万円(年84万円)

小規模企業共済は退職金共済と言われていますが、定年だけでなく廃業でも受け取れます。

小規模企業共済は掛金納付月数によって、支給される割合が変わるため、最低額の1000円でもいいので早めに入会しておくのがベストです!

国民年金基金 or iDeCo

- 【国民年金基金 or iDeCo(個人型確定拠出型年金)】月額最大6万8千円(年81.6万円)

国民年金基金とはサラリーマンと違い厚生年金がない個人事業主のための、年金二階建て制度になります。

したがって、国民年金だけでは物足りない個人事業主の方にオススメの年金制度になります。

国民年金基金は、自営業者などが加入する国民年金(平均的な受給額は月額5万3000円)と、サラリーマンや公務員の年金(同16万1000円)の格差を是正すべく1981年にスタートした年金制度です。

iDeCoとは、確定拠出年金の略であるDC(Defined Contribution Plan)と個人を表わす「individual」の頭文字を組み合わせたものです。

拠出とは相互扶助のために金銭や物品を互いに出し合うこと、つまり毎月支払う金額が確定している年金のことを確定拠出型年金と名付けられました。ややこしいですよね。笑

急に収入が増えてしまった人は

・イデコ 月6.8万円

・小規模企業共済 月7万円

・経営セーフティ共済 月20万円

・じぶん積立(生命保険) 月1万円

・ふるさと納税 α

計 34.8+α万円

以上の約35万円をぶち込んでキャッシュを残さないようにしましょう。払うべき税金を減らせます。— 付利意雷布亜🔗1代目 (@freelifer1) 2018年11月21日

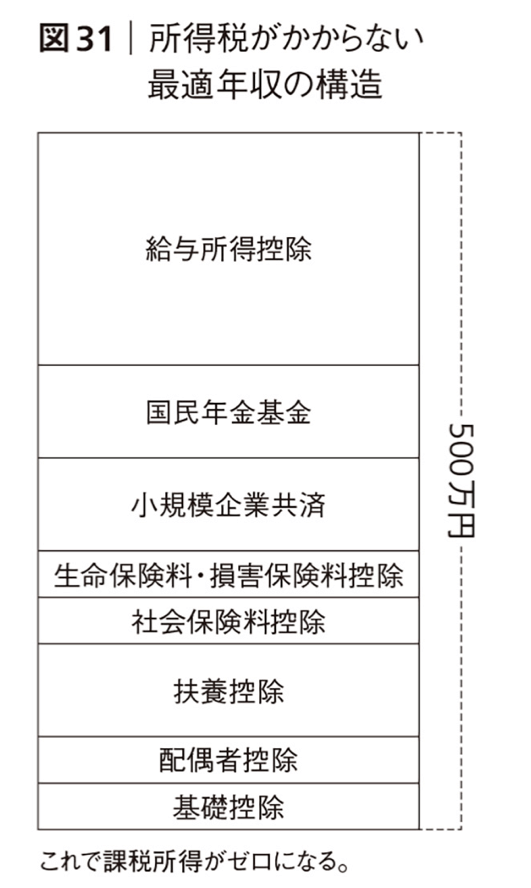

所得税がかからない最適年収【500万円】

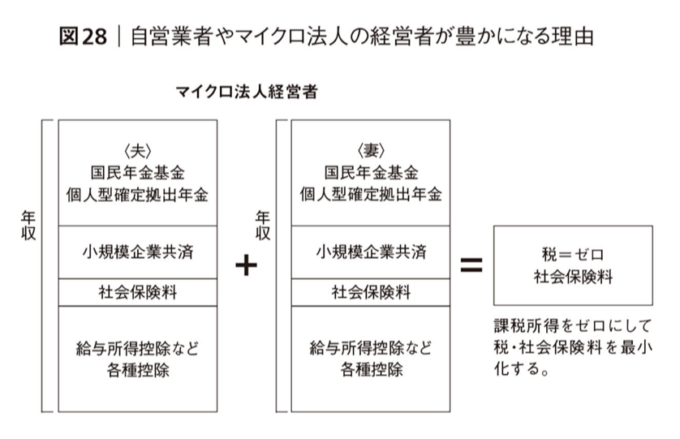

サラリーマンよりも、個人事業主や法人格を取得した人が大幅に節税できる理由は下記の図をみたらよく理解できると思います▼

リーマンの手取り額をざっくりあげておく。

年収600万→手取り440万円

年収1,000万→手取り700万円

年収1,500万→手取り970万円

年収2,000万→手取り1,250万円

年収3,000万→手取り1,750万円リーマンは年収上げると税金だけ増えるから手取りを増やしたかったら副業で法人作って経費使うのがベスト。

— moto (@moto_recruit) 2018年10月9日

生活費を経費に計上できる【50%】

法人格を取得した場合、所得500万円なら、そのうち200万円強は社会保障関連の支払いに充てられます。

したがって、生活費は年間300万程になります。妻を従業員にしたら400万円程ですね。

そして住居費や光熱費などは慣例として最低でも半分は経費として計上できる上に、様々な業務に関するものなら何でも経費にできるので、適法な配位でも年200万程度は移転できるわけです▼

さらにもっと節税したい方は、経営セーフティ共済(中小企業倒産防止共済)と法人貸付を利用すると最強です▼

【裏ワザ】合法的に節税するテクニック2選

月額20万円(通算800万円)も経費にできる【経営セーフティ共済】

掛金月額は5,000円~20万円まで自由に選べ、増額・減額できます。また確定申告の際、掛金を損金(法人の場合)、または必要経費(個人事業主の場合)に算入できるので、節税効果があります。

共済契約を解約された場合は、解約手当金を受け取れます。自己都合の解約であっても、掛金を12か月以上納めていれば掛金総額の8割以上が戻り、40か月以上納めていれば、掛金全額が戻ります(12か月未満は掛け捨てとなります)。

出典:経営セーフティ共済とは 制度の概要

掛金も選べて、解約もできて、しかも40ヶ月以上納めていれば全額戻るので、こちらも月額5000円でもいいので、早めに入会しておくと後々困らないと思います。

とはいえ、解約手当金の受け取り時に「解約控除」が適用されないため、税金の支払いを先送りすることにしかありません。

したがって、黒字のときはガンガン納付して、超赤字決算のときに解約することで初めてお得になる制度です。

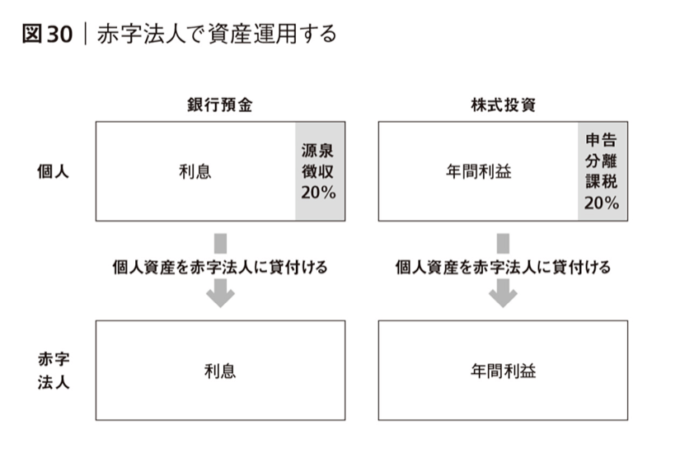

個人資産を赤字法人に貸し付けて、貸付金の返済で受け取る【法人貸付】

上述した方法で合法的に節税して余った個人資産は、「自分の法人に貸し付けると資産運用メリットがある(赤字決算の場合)」と橘玲氏はいいます。

なぜなら個人の分離課税から法人の総合課税となり、株や利息が無税になるからです▼

法人の決算が赤字だということは、その分をどこかでファイナンスしなければなりません。銀行からの融資の場合もありますが、多くのケースで事業主(株主)の個人資産を法人に貸し付けて帳尻を合わせています。

法人側で毎年のように赤字が続いていると、この貸付額が累計されていきます。それが仮に3000万円で、毎年、法人から個人に500万円の資金を移転したとすると、これを報酬として支払うのではなく、貸付金の返済として受け取ればいいのです。

これによって、少なくても6年間は所得をゼロにできます(その間も法人が赤字ならこの期間はさらに延びます)。これは一見、不正常な取引のように思えますが、自分(個人)が自分(法人)に貸したお金を返済してもらっているのですから税務上なんの問題もないのです。

おわりに

ということで、まとめると下記2点の戦略になりました▼

- 合法的な範囲で、できるだけ税金を払わない

- 合法的な範囲で、できるだけ多く再分配を受ける

僕は以上の戦略から、どこでも自由に働けるIT/WEBフリーランスという働き方とミニマリストという生き方を選択しています。

スキルは職業訓練校で学びました。皆さんも自由にお金に困らない生活をしたいなら、ぜひこの戦略をおすすめします。

とはいえ、スキルの習得は今だったら転職支援サービスを利用しますね。職業訓練校は転職支援のノウハウがないので、2社目もブラック企業に入社してしまったからです。

しかし、下記で紹介する無料でIT/web制作スキルが学べるサービスや、専門のエージェントを利用すれば問題ありません▼

僕の時代は、就職氷河期かつテクノロジーも今ほど発達していなかったので本当に苦労しました。

今は人手不足ということで、各社20代30代の若者には無料支援と、とても優しいです。

このように素晴らしいサービスの恩恵を享受して、皆さんにはどうか僕のように失敗しないでもらいたいと心から願います。

![]() とも

とも

お金に困らない人生戦略についてもっと詳しく知りたい方は、下記の記事に詳細をまとめてありますので、ご一読ください▼